Содержание

ТЭК России | Угольная промышленность Индии

Запасы

Доказанные запасы каменного угля Индии составляли по состоянию на апрель 2019 года 155,6 млрд т (в том числе коксующегося — 12,9%, энергетического — 87,1%). Крупнейшие каменноугольные бассейны расположены на территории штатов Джаркханд (30,8% доказанных запасов страны), Одиша (25,4%), Чаттисгарх (13,8%), Западная Бенгалия (9,1%), Мадхья-Прадеш (7,8%).

Доказанные запасы лигнита в стране по состоянию на апрель 2018 года насчитывали 6,8 млрд т, в том числе в штате Тамилнад сосредоточено 63,8% запасов, Гуджарат — 18,9%, Раджастан — 17,1%.

Добыча

В 2018–2019 финансовый год (ф.г.) в Индии было добыто 730,4 млн т угля, что на 8,1% выше уровня предыдущего года. На штат Чаттисгарх приходится 23% добычи, на Джаркханд — 20%, на Ориссу — 20%, на Мадхья-Прадеш — 13%, на Андхра-Прадеш — 9%, на Махараштру — 7%, на Западную Бенгалию — 5%.

|

2009/10 |

2010/11 |

2011/12 |

2012/13 |

2013/14 |

2014/15 |

2015/16 |

2016/17 |

2017/18 |

2018/19 |

|---|---|---|---|---|---|---|---|---|---|

|

532,0 |

532,7 |

540,0 |

556,4 |

565,8 |

609,2 |

639,2 |

662,8 |

675,4 |

730,4 |

По данным Министерства угольной промышленности Индии

Государственная корпорация Coal India Ltd, контролирующая около 450 шахт, является крупнейшей угледобывающей компанией Индии (добыча в 2018–2019 ф. г. — 606,9 млн т). Добыча угля также ведется компаниями SCCL, TISCO, IISCO и др.

г. — 606,9 млн т). Добыча угля также ведется компаниями SCCL, TISCO, IISCO и др.

Импорт

Индия является одним из крупнейших в мире импортеров угля. В 2018–2019 ф.г. в страну было поставлено 235,2 млн т угля. В структуре импорта 78,0% приходится на энергетические и 22,0% — на коксующиеся угли. Основные поставщики энергетического угля в Индию: Индонезия (45,5% в 2018 году), Австралия (22,0%), ЮАР (14,9%), США (6,9%). Коксующийся уголь в страну завозится главным образом из Австралии и США.

|

2009/10 |

2010/11 |

2011/12 |

2012/13 |

2013/14 |

2014/15 |

2015/16 |

2016/17 |

2017/18 |

2018/19 |

|---|---|---|---|---|---|---|---|---|---|

|

75,6 |

70,4 |

102,9 |

145,8 |

166,9 |

217,8 |

204,0 |

191,0 |

208,3 |

235,2 |

По данным Министерства угольной промышленности Индии

Потребление

В 2018–2019 ф. г. потребление угля в Индии составило 985,0 млн тонн. Около 63% угля потребляется в электроэнергетике, оставшаяся часть — в металлургии, цементной промышленности, а также при производстве удобрений.

г. потребление угля в Индии составило 985,0 млн тонн. Около 63% угля потребляется в электроэнергетике, оставшаяся часть — в металлургии, цементной промышленности, а также при производстве удобрений.

Сотрудничество в угольной сфере

Индия осуществляет импорт угля

из России. По итогам 2019 года показатель составил 7,56 млн т угля (+74,4% к 2018 году).

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|---|---|---|---|---|---|---|---|---|---|

|

272 |

1 159 |

748 |

623 |

1 636 |

3 032 |

3 199 |

3 460 |

4 332 |

7 557 |

По данным ФТС России

Состояние и перспективы угольной промышленности Казахстана

По состоянию на 2016 год Казахстан занял восьмое место в мире по объему доказанных запасов угля (25,6 млрд тонн, или 2. 2% мировых запасов, согласно статистике BP Statistical Review of World Energy, June 2017) и десятое место в мире по объему производства (102,4 млн тонн, или 1.4% мирового производства).

2% мировых запасов, согласно статистике BP Statistical Review of World Energy, June 2017) и десятое место в мире по объему производства (102,4 млн тонн, или 1.4% мирового производства).

В 2016 году, по данным British Petroleum, в Казахстане в потреблении первичных энергоресурсов на долю угля приходилось 56,5%, нефти – 20,9%, природного газа – 19,1%, гидроэнергетики – 3,3%. Угольная промышленность является одной из важнейших ресурсных отраслей экономики РК.

Запасы угля состоят преимущественно из суббитуминозного угля. При этом присутствуют запасы бурого, а также коксующегося угля. Совокупных объемов запасов достаточно для поддержания текущих темпов добычи в течение продолжительного периода.

В Казахстане известно свыше 300 месторождений ископаемых углей с геологическими запасами 170,2 млрд тонн. Более 9/10 всех запасов угля сосредоточены в центральной и северной частях страны. Крупнейшими бассейнами являются Экибастузский (12,5 млрд тонн), Карагандинский (9,3 млрд тонн) и Тургайский (5,8 млрд тонн). Наибольшие запасы и наиболее крупные каменноугольные бассейны и месторождения относятся к отложениям карбона (Карагандинский и Экибастузский угольный бассейны) и юры. Все известные запасы коксующихся углей сосредоточены также в Карагандинском бассейне и месторождениях-спутниках – Самарском и Завьяловском. Бассейны и месторождения мезозойского возраста располагаются в изолированных впадинах территории обширных прогибов – Тургайского, Иртышского, Прибалхашского.

Наибольшие запасы и наиболее крупные каменноугольные бассейны и месторождения относятся к отложениям карбона (Карагандинский и Экибастузский угольный бассейны) и юры. Все известные запасы коксующихся углей сосредоточены также в Карагандинском бассейне и месторождениях-спутниках – Самарском и Завьяловском. Бассейны и месторождения мезозойского возраста располагаются в изолированных впадинах территории обширных прогибов – Тургайского, Иртышского, Прибалхашского.

Структура производства и потребления

В региональной структуре производства по итогам 2016 года выделяется три области: Павлодарская область (60% производства), Карагандинская область (34%) и с серьезным отрывом – Восточно-Казахстанская (6%).Большая часть угля в Казахстане – 70% – добывается открытым способом на трех гигантских месторождениях (разрезы Богатырь, Северный и Восточный) в Экибастузском бассейне (Павлодарская область) и на четырех месторождениях Карагандинской области (Борлинское, Шубаркольское, Кушокинское и Сарыадырское). Оставшиеся объемы угля по большей части добываются подземным способом в Карагандинском бассейне (для нужд местных металлургических предприятий) и на Майкубенском месторождении (добыча лигнита).

Оставшиеся объемы угля по большей части добываются подземным способом в Карагандинском бассейне (для нужд местных металлургических предприятий) и на Майкубенском месторождении (добыча лигнита).

Угольная промышленность является одной из крупных отраслей экономики страны и обеспечивает производство 74% электроэнергии, полную загрузку коксохимического производства, целиком удовлетворяет потребности в топливе коммунально-бытового сектора и населения. Уголь находит также широкое применение в тяжелой и горнодобывающей промышленности, в других отраслях, связанных с добычей полезных ископаемых. Доли металлургии и других отраслей промышленности в общей структуре потребления угля сопоставимы с показателем, характерным для коммунально-бытового сектора (примерно по 20% от общего объема потребления). Угольная промышленность Казахстана является нетто-экспортером угля. Доля экспортируемого угля к производству составляет 25,3% в 2016 году. Экспорт угля составляет порядка 1% всего экспорта Казахстана.

Итоги 1-го полугодия 2017 года

В первом полугодии 2017 года наблюдается улучшение экономической ситуации после длительного периода спада.

Резкое падение добычи угля было зафиксировано в первые годы после обретения Казахстаном независимости ввиду разрыва торговых связей между бывшими республиками СССР. Тогда объемы добычи угля сократились более чем в 2 раза: со 130,4 млн тонн в 1991 году до 58,4 млн тонн в 1999 году. Соответственно и потребление (добыча минус экспорт плюс импорт): с 90 млн тонн в 1990 году оно поступательно сокращалось и достигло дна в 1999 году – 43 млн тонн.

После 1999 года темпы добычи угля стали ускоряться в силу более благоприятных внутренних и внешних факторов: достижение макроэкономической стабильности, ускорение темпов роста экономики в целом и, соответственно, энергетических потребностей, рост цен на уголь на международных рынках, приток иностранных инвестиций в экономику и т.д. В период с 1999 по 2012 год среднегодовые темпы роста добычи угля составляли более 5%.

С точки зрения спроса в этот период начался стабильный рост потребления. Потребление, выраженное в миллионах условного топлива, увеличилось практически в два раза. Крупнейшими потребителями угля являются электростанции, на долю которых приходится более половины объема совокупного потребления (примерно 61% потребления в 2015 году).

В 2016 году совокупный объем добычи угля составил 103,1 млн тонн, что на 4% меньше по сравнению с 2015 годом и -14,5% по сравнению с 2012 годом. Добыча угля сокращалась четыре года подряд после достижения максимального уровня производства в 2012 году (120,5 млн тонн).

С учетом относительной стабильности уровня потребления угля в течение периода 2012–2016 гг. спад добычи был связан преимущественно с негативными внешними факторами. Сказались снижение цен на сырьевые продукты, сокращение экспортных доходов в экономике, слабый внутренний спрос, ослабление экономической активности, сокращение производства электроэнергии, общий спад в России и, как следствие, целенаправленное сокращение использования казахстанского угля российскими ТЭЦ.

В первом полугодии 2017 года рост добычи угля составил +17,4% в годовом выражении. Ситуация в угольной промышленности Казахстана развернулась. Положительная динамика зафиксирована на фоне ускорения темпов роста ВВП до 4,2%, существенного роста международных цен на уголь (в среднем на 57% по сравнению с I полугодием 2016 года) и низкой базы.

Казахстан – нетто-экспортер угля

Одновременно со спадом добычи угля в течение последних четырех лет (2012–2016 гг.) в Казахстане наблюдалось крайне чувствительное сокращение экспорта угля. Как в стоимостном, так и в натуральном выражениях. В натуральном выражении объемы экспорта угля сократились приблизительно на 15% по сравнению с 2015 годом и на 29% по сравнению с 2012 годом. В стоимостном выражении экспорт угля в 2016 году сократился на 31% по сравнению с 2015 годом, несмотря на частичное восстановление цен на уголь на международных рынках, и на -67% по сравнению с 2012 годом. Экспорт угольной промышленности в 2016 году составил приблизительно 342 млн долларов США, тогда как в 2015-м и в 2012-м он составлял соответственно 494,5 и 1 039,7 млн долларов США.

В 2016 году с учетом наличия регулярных излишков добычи угля относительно внутренних потребностей экономики Казахстана из совокупного объема добычи угля 77,2 млн тонн было поставлено на внутренний рынок, а экспорт угольной промышленности составил приблизительно 25,9 млн тонн. При этом Казахстан все же импортирует незначительные объемы угля, который используется в основном в качестве энергетического топлива в приграничных районах.

В среднем на экспорт поставляется 25% добываемого в Казахстане угля. Можно было бы поставлять за границу более значительные объемы угля, но расширение экспортных поставок сталкивается с проблемой географической удаленности от крупнейших экспортных рынков и, соответственно, с проблемой высоких транспортных издержек. Более того, недостаточное качество большинства казахстанских углей по зольности и теплотворности ограничивает экспортные возможности страны и способствует использованию дисконтных цен на уголь.

Основным рынком сбыта исторически является Россия (81% всего объема экспорта угля в 2016 году), куда в основном поставляется низкокачественный суббитуминозный уголь. Более 90% объемов экспорта в Россию приходится на долю угля Экибастузского бассейна (главным образом потребляется электростанциями Урала). Такая ситуация сложилась исторически, поскольку они проектировались именно под сжигание угля Экибастузского бассейна.

Более 90% объемов экспорта в Россию приходится на долю угля Экибастузского бассейна (главным образом потребляется электростанциями Урала). Такая ситуация сложилась исторически, поскольку они проектировались именно под сжигание угля Экибастузского бассейна.

Помимо этого, есть ограниченные поставки коксующегося угля Карагандинского бассейна для нужд металлургических и других промышленных предприятий России.

Казахстан экспортирует уголь также на Украину и в Кыргызстан. В небольшом объеме также в Беларусь, Китай, Японию, Узбекистан и др. Среди европейских стран выделяется Финляндия с долей в 8,6% в общем объеме экспорта угля из РК в 2016 году. Экспорт в страны Европейского союза, увы, ограничивается только углем Шубаркольского месторождения, который соответствует требованиям ЕС по зольности и теплотворной способности.

Показатели рентабельности стабильны

В настоящее время в Казахстане добычу угля осуществляют 33 компании (5 иностранных и 28 отечественных). Практически все из них являются подразделениями мощных энергетических и металлургических структур. Вся угольная отрасль Казахстана приватизирована, государство имеет только долю в 50% в ТОО «Богатырь Комир», которое входит в государственный холдинг «Самрук-энерго».

Практически все из них являются подразделениями мощных энергетических и металлургических структур. Вся угольная отрасль Казахстана приватизирована, государство имеет только долю в 50% в ТОО «Богатырь Комир», которое входит в государственный холдинг «Самрук-энерго».

Развитие происходит в основном за счет иностранных инвестиций. Несмотря на одновременное сокращение уровня добычи угля и экспорта в течение 2012–2016 гг., финансовое состояние угледобывающих компаний остается относительно стабильным и удовлетворительным. Так, по итогам 2015 года показатели рентабельности угольной промышленности оказались в целом лучше совокупных показателей промышленности и горнодобывающей промышленности Казахстана.

Перспективы в инновациях и модернизации

Ожидания экспертов относительно перспектив угля как источника энергии довольно пессимистичны. В частности, прогнозы, публикуемые в British Petroleum в авторитетном обзоре перспектив энергетики (BP Energy Outlook), к 2035 году предполагают снижение доли угля в мировом энергопотреблении. С текущих 30% до менее чем 25%. Согласно этим прогнозам, потребление угля достигнет пика к середине следующего десятилетия и после этого начнет медленно снижаться. Характер прогнозов ухудшился по сравнению с 2016-м, когда они предполагали пусть медленный, но рост потребления этого сырья до 2030 года.

С текущих 30% до менее чем 25%. Согласно этим прогнозам, потребление угля достигнет пика к середине следующего десятилетия и после этого начнет медленно снижаться. Характер прогнозов ухудшился по сравнению с 2016-м, когда они предполагали пусть медленный, но рост потребления этого сырья до 2030 года.

Более долгосрочные перспективы угля различаются в различных регионах мира. Снижение его потребления ожидается в странах ОЭСР, к которым относятся страны Европейского союза, и в гораздо меньшей степени в Китае. В других регионах потребление угля может стабилизироваться или продолжить рост.

Тем не менее, несмотря на общую тенденцию к спаду потребления угля в мире, в том числе в некоторых странах СНГ, учитывая высокую степень концентрации промышленных предприятий и в целом энергоемкую экономику, угольная промышленность в Казахстане останется системно важной и сохранит стратегическое значение в промышленной политике государства.

Ресурсная база угля не является ограничением для ее развития. Запасов как энергетического, так и коксующегося угля будет достаточно в течение сотен лет, даже при активном наращивании добычи. В перспективе до 2030 года, с учетом ограниченных возможностей расширения экспорта, основным источником спроса на энергетический уголь останется внутренняя угольная генерация.

Запасов как энергетического, так и коксующегося угля будет достаточно в течение сотен лет, даже при активном наращивании добычи. В перспективе до 2030 года, с учетом ограниченных возможностей расширения экспорта, основным источником спроса на энергетический уголь останется внутренняя угольная генерация.

С одной стороны, с учетом планов по вводу и выбытию генерирующих мощностей следует предположить, что потребность в энергетическом угле как минимум сохранится на прежнем уровне. С другой стороны, важным для будущего угольной промышленности становится развитие высокотехнологичного угольного бизнеса и реализация новых точек роста: обогащение угля, газификация угля, переработка синтез-газа с получением метанола, углехимия высокого передела, гидрогенезация угля, добыча метана из угольных пластов, каталитическая переработка метана.

«Горно-металлургическая промышленность» №8-2017

Арман Ахунбаев, заместитель начальника управления стратегического и отраслевого анализа/Евразийский банк развития

3 424

Тэги: Уголь

Эльгинский угольный комплекс, Республика Саха (Якутия), Россия

В июне 2016 года «Мечел» продал 49% акций Эльгинского проекта по коксующемуся углю, а также Улак-Эльгинской железной дороги Газпромбанку.

Компания «А-Проперти», принадлежащая российскому бизнесмену Альберту Авдоляну, в марте 2020 года согласилась выкупить 49% акций угольного проекта у Газпромбанка. Также ведутся переговоры о покупке оставшихся 51% в проекте у «Мечела».

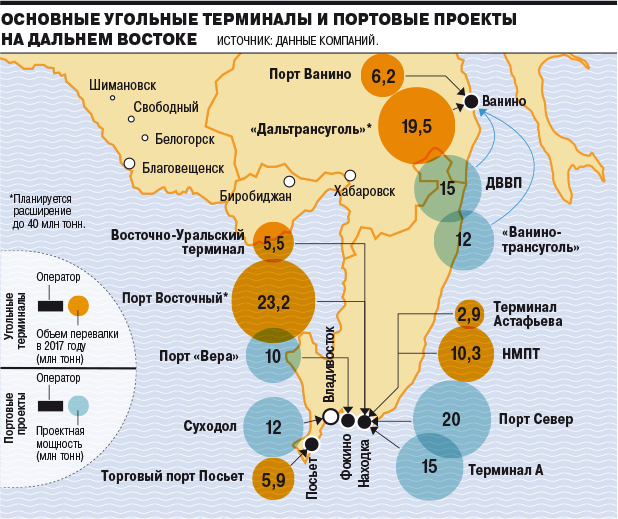

Расположение проекта, геология и запасы

Эльгинский угледобывающий объект расположен в юго-восточном районе Республики Саха (Якутия), примерно в 415 м восточнее г. Нерюнгири. Ближайший порт находится в Ванино, что составляет 1900 км по железной дороге, а торговый порт Посьет в Приморском крае — примерно 2430 км по железной дороге.

Эльгинское месторождение расположено в Центрально-Токинском угленосном районе Южно-Якутского угольного бассейна. Месторождение содержит высококалорийный уголь с низким содержанием серы, азота и фосфора.

Эльгинское угольное месторождение состоит из пологих угольных пластов мощностью до 17 м и, по оценкам, содержит около 2,2 млрд тонн доказанных и вероятных запасов угля.

Развитие Эльгинского горнорудного комплекса

В 2007 г. «Мечел» приобрел лицензию на добычу Эльгинского угольного месторождения, а в 2008 г. приступил к строительству железнодорожной ветки Улак-Эльга для соединения месторождения с Байкало-Амурской магистралью. Строительство железнодорожного пути задействовано в общей сложности 80 мостов, 350 гидротехнических сооружений.

Добыча началась в 2011 году, а первая партия концентратов коксующегося угля была произведена со строительством сезонной обогатительной фабрики в 2012 году. В ноябре 2014 года годовая мощность добычи угля была увеличена до 2,7 млн тонн.

Эльгинский разрез добыл 15-миллионную тонну угля в 2018 году, поскольку на площадке продолжалось расширение горно-обогатительных мощностей.

Горные работы на Эльгинском карьере

Эльгинские открытые горные работы включают традиционные буровзрывные работы с использованием экскаваторов и драглайнов для удаления угля и отходов.

Горнодобывающий парк включает экскаваторы, бульдозеры, автогрейдеры, самосвалы, топливозаправщики и лесовозы.

Угольный погрузчик Komatsu WA-800, два 12м 3 погрузчика Volvo, экскаватор ЭКГ-18, экскаватор Эш 20-90 С, 2м 3 экскаватор Liebherr, три 130т БЕЛАЗ пополнили горный парк в 2018 году, а в июне 2019 года был добавлен буксирующий драглайн ЭШ 20-90С.

Уголь, добываемый в карьере, перерабатывается на ближайшей обогатительной фабрике.

Объекты инфраструктуры

На Эльгинском комплексе имеется подстанция 220 кВ для получения электроэнергии от Единой энергосистемы России. Он был подключен к сети Федеральной сетевой компанией в сентябре 2019 года. В угольном комплексе также установлены дизель-генераторы общей генерирующей мощностью 9 МВт.

В ноябре 2013 года построен постоянный жилой комплекс на 3000 человек. Также в январе 2019 года введены в эксплуатацию два общежития на 160 мест..

Отбор угля

Китайская компания Jindong Cement и японская Itochu Corporation являются одними из основных международных заказчиков эльгинского угля.

Подрядчики по Эльгинскому угольному проекту

В марте 2008 года Генеральным подрядчиком строительства железнодорожной линии Улак-Эльга было назначено ЗАО «Инженерная корпорация «Трансстрой».

POSCO A&C, архитектурно-строительная компания и дочерняя компания южнокорейской POSCO, выиграла тендер на проектирование, строительство и поставку жилых, общественных и бытовых помещений для Эльгинского угольного комплекса в мае 2011 года.

Китаю нужен российский уголь. Москве нужны новые клиенты

Гонконг

Си-Эн-Эн Бизнес

—

Китай покупает рекордное количество дешевого российского угля, даже несмотря на то, что западные страны обрушивают на Москву санкции за вторжение в Украину.

В апреле вторая по величине экономика мира не только закупила больше угля в России, чем когда-либо прежде, но и отменила импортные тарифы на все виды угля, что, по мнению аналитиков, в основном пойдет на пользу российским поставщикам.

Согласно торговым данным Refinitiv, импорт угля в Китай из России почти удвоился в период с марта по апрель, достигнув 4,42 млн метрических тонн. Россия обогнала Австралию, став вторым по величине поставщиком Китая с прошлого года, и теперь на нее приходится 19% импорта угля по сравнению с 14% в марте.

Быстро развивающаяся торговля углем поддерживает обе стороны. Несмотря на смелые обещания справиться с климатическим кризисом, Китай в настоящее время сосредоточен на том, чтобы вывести свою экономику из кризиса, и ему нужен уголь для питания электростанций и производства стали для инфраструктурных проектов. Россия отчаянно нуждается в новых покупателях ископаемого топлива, поскольку Запад избегает их.

Несмотря на смелые обещания справиться с климатическим кризисом, Китай в настоящее время сосредоточен на том, чтобы вывести свою экономику из кризиса, и ему нужен уголь для питания электростанций и производства стали для инфраструктурных проектов. Россия отчаянно нуждается в новых покупателях ископаемого топлива, поскольку Запад избегает их.

Рабочие загружают уголь в вагоны на шахте в Красноярском крае Сибири, Россия.

Александр Манзюк/КоммерсантЪ/Sipa USA/AP

Китай, крупнейший в мире покупатель угля, пообещал в 2020 году стать углеродно-нейтральным к 2060 году. Но после того, как в конце прошлого года миллионы домохозяйств и предприятий столкнулись с острой нехваткой электроэнергии, он увеличил потребление угля.

Импорт угля вырос на 64% в 2021 году, а внутренняя добыча достигла рекордных 4,13 млрд метрических тонн. Ожидается, что в этом году эти цифры будут еще выше, поскольку президент Си Цзиньпин отдает приоритет инвестициям в инфраструктуру для оживления экономики.

Ожидается, что в этом году эти цифры будут еще выше, поскольку президент Си Цзиньпин отдает приоритет инвестициям в инфраструктуру для оживления экономики.

В прошлом месяце Китай импортировал рекордные 1,09 млн метрических тонн морского коксующегося угля из России, что на 10% больше, чем в апреле прошлого года, по словам Мэтью Бойла, ведущего аналитика компании Kpler. Коксующийся уголь используется для производства стали.

Торговля углем между Китаем и Россией сократилась вскоре после того, как Москва вторглась в Украину в феврале, и западные страны начали применять беспрецедентные санкции против России. По данным Reuters, китайские банки изначально неохотно предоставляли финансирование для закупок российских товаров.

По данным Reuters, китайские банки изначально неохотно предоставляли финансирование для закупок российских товаров.

«После того, как Россия начала наступление, китайцы и многие другие покупатели сначала сократили закупки, чтобы оценить риск вторичных санкций», — сказал Лаури Мюлливирта, ведущий аналитик Центра исследований энергетики и чистого воздуха, аналитического центра в Хельсинки.

Россия является третьим по величине экспортером угля в мире, а теперь вторым крупнейшим поставщиком угля в Китай после Индонезии.

Александр Манзюк/Коммерсант/Sipa USA/AP

К марту это нежелание испарилось.

cms.cnn.com/_components/paragraph/instances/paragraph_BC095ACF-A3BF-E5DA-0CC1-D64D11E7C63B@published» data-editable=»text» data-component-name=»paragraph»>«Когда стало ясно, что ЕС не спешит с запретом на импорт, и это фактически помешало как США, так и ЕС ввести более широкие санкции, которые затронули бы других покупателей, произошел скачок закупок из-за скрытого спроса», — Myllyvirta. сказал.

С тех пор Европейский союз утвердил запрет на российский уголь, который должен вступить в полную силу с августа. Ранее в этом месяце он также предложил запретить весь импорт российской нефти в течение шести месяцев.

Китай сейчас не только покупает много российского угля, но и покупает его с большим дисконтом.

Россия является третьим по величине экспортером угля в мире, и мировые цены на этот товар выросли после вторжения в Украину. Цена фьючерсов на уголь ICE Newcastle выросла более чем на 40% с начала марта.

«В последние месяцы санкции привели к резкому раздвоению мирового рынка морского угля, поскольку многие импортеры в настоящее время не могут или не хотят импортировать уголь из России», — сказал Тоби Хассалл, ведущий аналитик отдела исследований рынка угля Лондонской фондовой биржи.

По мере того, как круг покупателей становится меньше, те импортеры, которые могут и хотят покупать уголь из России, «платят гораздо более низкие цены за эту поставку по сравнению с углем из других источников», — сказал Хассалл.

Рабочий загружает уголь в грузовой поезд на угольной шахте компании Huaibei Coal Mine Inc., 12 января 2022 года, Хуайбэй, провинция Аньхой, Китай.

Хуан Шипэн/VCG/Getty Images

В 2021 году Китай добыл рекордное количество угля. В этом году он может добыть еще больше

По данным китайского поставщика отраслевых данных MySteel, в апреле российский коксующийся уголь премиум-класса, доставленный в порт Цзинтан на севере Китая, стоил 2710 юаней (403 доллара США) за метрическую тонну. Это по сравнению с 475 долларами за коксующийся уголь из США, поступающий в порт, и 423 долларами за уголь, добытый в Китае.

В этом месяце сохраняются ценовые скидки.

К концу прошлой недели российский коксующийся уголь в портах северного Китая в среднем стоил около 439 долларов за метрическую тонну, согласно поставщику данных из Ханчжоу Hithink Flush Information. Австралийский уголь стоил 512 долларов, а китайский уголь — 49 долларов.6.

Для Пекина закупать больше у России — это не только дружеский жест по отношению к Москве, но и разумный шаг, который идет на пользу собственным экономическим потребностям Китая.

«Пока что правительство, похоже, придерживается линии поддержания дружеских отношений с Россией, не поощряя и не направляя китайские фирмы на расширение бизнеса с этой страной, а также не поощряя все, что может противоречить санкциям, введенным против Китая», — сказал Мюлливирта.

«Эта линия действительно означает, что импорт Китая из России, вероятно, будет расти просто на рыночной основе, поскольку другие покупатели переходят к эмбарго на российские ископаемые виды топлива», — сказал он.

Несмотря на обещания снизить свою зависимость от ископаемого топлива, Китаю по-прежнему требуется угля для обеспечения своей экономики энергией. В 2021 году 60% производства электроэнергии в Китае было произведено из энергетического угля, а более 90% китайской стали было произведено в доменных печах, сжигающих коксующийся уголь. В целом, по данным Национального бюро статистики, по состоянию на прошлый год уголь составлял 56% от общего потребления энергии в Китае.

«Правительство Китая в настоящее время продвигает все виды инфраструктурных и строительных проектов, в том числе проекты в угольной промышленности, чтобы компенсировать влияние спада на рынке недвижимости и блокировки Covid на другие части экономики», — сказал Милливирта.

Китай пытается увеличить добычу угля с прошлого года, когда серьезный энергетический кризис привел к отключению электроэнергии в миллионах домохозяйств и вынудил многие заводы сократить производство.

В четверг премьер-министр Ли Кэцян заявил, что стабильное снабжение электроэнергией имеет решающее значение для целей роста Китая.

Китай «решительно» предотвратит повторение перебоев с электроэнергией в этом году, сказал Ли во время посещения центра передачи электроэнергии в китайской провинции Юньнань.

Вид с воздуха на угольный склад Meishan Steel, дочерней компании BaoSteel, в Нанкине в провинции Цзянсу на востоке Китая, четверг, 19 августа 2021 г.

Fang Dongxu/FeatureChina/AP Images

Китай и Индия сталкиваются с углубляющимся энергетическим кризисом

Национальное управление энергетики поставило перед китайскими рудниками цель в 4,4 миллиарда тонн в этом году, что на 300 миллионов больше, чем в прошлом году.

И в другом усилии , чтобы гарантировать поставки, правительство снизило все импортные тарифы на уголь до нуля в период с 1 мая этого года по 30 марта 2023 года. Ранее тарифы составляли от 3% до 6%, в зависимости от типа угля.

Индонезия, нынешний поставщик Китая №1, уже много лет пользуется нулевыми тарифами благодаря пакту о свободной торговле между Китаем и странами АСЕАН. Но до этого месяца в России все еще действовали тарифы.

«По нашим оценкам, объем экспорта [России] в Китай увеличится на 30% до 71 млн тонн в этом году по сравнению с 55 млн тонн в 2021 году», — заявили аналитики Morgan Stanley в исследовательской записке в прошлом месяце.