Содержание

Акции угольных компаний подешевели после климатического саммита ООН

www.adv.rbc.ru

www.adv.rbc.ru

Инвестиции

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

www. adv.rbc.ru

adv.rbc.ru

Прямой эфир

Ошибка воспроизведения видео. Пожалуйста, обновите ваш браузер.

www.adv.rbc.ru

Участники климатического саммита в Глазго договорились о постепенном сокращении использования угля с целью сокращения выбросов парниковых газов в атмосферу

Фото: Shutterstock

Соглашение о сокращении использования угля на конференции по климату привело к падению акций крупнейших горнодобывающих компаний на торгах в понедельник, пишет Reuters.

В понедельник акции крупной китайской горнодобывающей компании Yanzhou Coal на торгах в Гонконге подешевели на 3,4%, бумаги угледобывающей корпорации China Shenhua Energy упали на 1%. В Индонезии, которая является крупнейшим в мире экспортером угля, акции самой крупной горнодобывающей компании Bumi Resources снизились на 3%, бумаги угольных компаний Adaro Energy и Indika Energy упали на 5% и 6% соответственно.

На торгах в Австралии акции компании по добыче энергетического угля Whitehaven Coal упали примерно на 2%, а акции ее конкурента New Hope — приблизительно на 1%. Бумаги горнодобывающих компаний South42 и Coronado Global Resources снизились примерно на 1% и 4%.

Бумаги горнодобывающих компаний South42 и Coronado Global Resources снизились примерно на 1% и 4%.

www.adv.rbc.ru

Акции российских горнодобывающих компаний в понедельник не продемонстрировали особой реакции на итоги климатического саммита в Глазго. На Московской бирже бумаги сектора торговались разнонаправленно. По состоянию на 12:20 мск акции «Распадской» выросли на 0,4%, до ₽426,4, обыкновенные акции «Мечела» подорожали на 2%, до 147,2, привилегированные — снизились на 0,6%, до ₽300. Расписки Evraz на Лондонской фондовой бирже подешевели на 2%, до £6,12.

В субботу, 13 ноября, в Глазго завершилась конференция сторон Рамочной конвенции ООН (Организации Объединенных Наций) об изменении климата (COP26), которая продолжалась две недели. Участники конференции пришли к соглашению, касающемуся дальнейшего использования ископаемого топлива. В частности, около 50 стран подписали соглашение о переходе от использования угольных электростанций к чистой энергии. Кроме того, участники обязались прекратить выдачу разрешений на новые проекты по производству электроэнергии, вырабатываемой на угле.

Кроме того, участники обязались прекратить выдачу разрешений на новые проекты по производству электроэнергии, вырабатываемой на угле.

Среди подписавших соглашение стран не было России, Китая и США (к соглашению присоединились лишь два штата — Гавайи и Орегон, а также некоторые американские компании). Всего в конференции приняло участие около 200 государств.

О чем 200 стран договорились по итогам климатического саммита в Глазго

Зеленая энергетика: «глобальный заговор», на котором можно заработать

NextEra Energy

, Солнечная энергия

, Электроэнергетика

, Энергетика

, Акции

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Автор

Марина Мазина

Лидеры роста

Лидеры падения

Валюты

Товары

Индексы

Курсы валют ЦБ РФ

+32,98%

₽16,09

Купить

Россети Ленэнерго

LSNG

+17,82%

₽6 480

Купить

ЧМК

CHMK

+12,55%

₽144,4

Купить

КАМАЗ

KMAZ

+8,98%

₽30,35

Купить

Светофор Групп

SVET

+8,74%

₽22,4

Купить

«ТНС энерго Марий Эл»

MISB

-10,26%

$0,35

Купить

Bed Bath & Beyond

BBBY

-9,02%

$41,14

Купить

PBF Energy

PBF

-8,29%

$3,54

Купить

Virgin Galactic

SPCE

-6,06%

$0,62

Купить

Lordstown Motors

RIDE

-5,75%

HKD41

Купить

XPeng

9868

+2,42%

₽17,768

Купить

KZT/RUB

+1,12%

₽86,890

Купить

EUR/RUB

+0,7%

₽79,288

Купить

USD/RUB

+0,62%

₽11,499

Купить

CNY/RUB

+0,55%

$1,096

Купить

EUR/USD

+0,15%

₽10,205

Купить

HKD/RUB

+2,53%

$24,69

Silver

+1,91%

$1 029,2

Platinum

+1,17%

$2 028,3

GOLD

+0,63%

$86,57

BRENT

+0,68%

2 490,05

IMOEX

+0,07%

989,51

RTSI

+0,04%

844,3

IFX-Cbonds

-0,66%

738,06

Индекс SPB100

+0,81%

₽77,951

USD

+0,6%

₽84,619

EUR

+0,55%

₽11,303

CNY

Каталог

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

Авдолян создаст третью крупнейшую угольную компанию в России — РБК

Бизнесмен Альберт Авдолян решил объединить свои угольные активы — «Эльга Уголь» и «Сибантрацит». Созданная компания — ЭЛСИ — станет третьей по объему производства угля в России после СУЭК и «Кузбассразрезугля»

Фото: пресс-служба «А-Проперти»

Владелец компании «А-Проперти» Альберт Авдолян решил объединить свои угольные активы — компании «Эльга Уголь» и «Сибантрацит». Об этом РБК рассказал источник, близкий к бизнесмену. В результате объединенная компания станет третьим крупнейшим производителем угля в России.

По словам собеседника РБК, объединенная компания будет называться «УК Эльга-Сибантрацит» (ЭЛСИ). Информацию о слиянии подтвердила представитель «А-Проперти».

Пост гендиректора ЭЛСИ займет Александр Исаев, который сейчас руководит и «Эльга Уголь», и «Сибантрацитом». По словам Авдоляна, слова которого передал представитель компании, команда управленцев под руководством Исаева зарекомендовала себя в роли «антикризисного менеджмента мирового уровня».

По словам Авдоляна, слова которого передал представитель компании, команда управленцев под руководством Исаева зарекомендовала себя в роли «антикризисного менеджмента мирового уровня».

adv.rbc.ru

adv.rbc.ru

До слияния «Сибантрацит» и «Эльга Уголь» входили в десятку крупнейших угледобывающих компаний и находились на четвертом и седьмом местах соответственно.

- «Эльга Уголь» занимается разработкой крупнейшего в России Эльгинского угольного месторождения на юго-востоке Якутии, его запасы оцениваются в более чем 2,2 млрд т. В 2021 году «Эльга Уголь» увеличила объемы добычи вдвое — до 14,7 млн т угля, в этом году компания планирует добыть 20 млн т, в 2023-м — до 45 млн т. За январь—апрель 2022 года (последние доступные данные) «Эльга Уголь» добыла 7,3 млн т угля, что в 1,7 раза больше значения того же периода прошлого года. Под управлением «Эльга Уголь» также находится Огоджинская угольная компания, которая занимается разработкой Сугодинско-Огоджинского месторождения в Амурской области.

- В группу «Сибантрацит» входят «Сибирский антрацит» и «Разрез Восточный» в Новосибирской области и «Разрез Кийзасский» в Кемеровской области. Объем добычи в 2021 году вырос на 28%, до 22,6 млн т, из которых 14,6 млн т антрацита и 8 млн т металлургического угля. Антрацит применяется преимущественно в металлургической отрасли, также — в производстве сахара и в цементной промышленности. Более 90% поставок «Сибантрацита» приходится на экспорт. Ключевые покупатели — Китай, Индия и Южная Корея.

Как изменятся позиции компаний на рынке

Крупнейший производитель угля в России — СУЭК (добыча в 2021 году — 102,5 млн т). По данным Reuters, с начала марта ключевым бенефициаром этой компании является супруга бизнесмена Андрея Мельниченко. Второй крупнейший производитель — «Кузбассразрезуголь» (45,3 млн т в 2021 году). До середины марта его контролирующими бенефициарами были Искандер Махмудов и его деловой партнер Андрей Бокарев.

Также среди крупнейших компаний-угледобытчиков — «Распадская» (добыла 22,8 млн т в 2021 году), «СДС-Уголь» (19,2 млн т), «Стройсервис» (16,7 млн т), «Русский уголь» (14,7 млн т), «Востсибуголь» (13,7 млн т) и КТК (12,8 млн т).

Авдолян в 2021-м вошел в список 200 самых богатых бизнесменов России (115-е место) по версии Forbes, его состояние издание оценило в $1 млрд. Бизнесмен консолидировал 100% «Сибантрацита» в конце июля, получив 30% от его экс-главы Максима Барского. Совместно в октябре 2021-го они за $1 млрд выкупили акции компании у наследников Дмитрия Босова, покончившего с собой в 2020 году. В апреле 2022 года стало известно, что Авдолян договорился о выкупе 5% Эльгинского угольного комплекса у «Ростеха», доведя свою долю до 100%. После этого бизнесмен продал 20% комплекса компании «Энергогрупп» Исаева.

В случае объединения «Эльга Угля» и «Сибантрацита» возникнет синергия в области продаж, считает руководитель управления аналитики по рынкам ценных бумаг Альфа-банка Борис Красноженов. Объединенная компания будет обладать большим количеством марок угля в портфеле, что может помочь привлечь большее количество клиентов, поясняет он.

Объединенная компания будет обладать большим количеством марок угля в портфеле, что может помочь привлечь большее количество клиентов, поясняет он.

Такому крупному игроку на рынке высококачественного энергетического и коксующегося угля, как ЭЛСИ, будет проще договариваться с РЖД о приоритетах подачи вагонов, отмечает управляющий директор рейтинговой службы НРА Сергей Гришунин.

Объединение также снизит расходы на управление, поскольку добыча на обоих активах может управляться из одного центра, считает Гришунин. В руководстве «Эльга Угля» есть много бывших топ-менеджеров из «Сибантрацита», добавляет Красноженов. Эксперт также подчеркивает, что создание объединенной компании открывает возможности для оптимизации логистики и закупки техники и расходных материалов.

Кроме того, «Сибантрацит» как высокорентабельный и достаточно развитый актив может за счет своих операционных доходов улучшить ситуацию с долговой нагрузкой «Эльга Угля», которая находится в стадии активного роста, что требует вложения значительных инвестиций, считает Гришунин.

Снижение издержек и упрощение логистики может быть актуально для компании из-за ситуации на рынке. С 10 августа в Евросоюзе начал действовать запрет на импорт угля из России. Он был введен в рамках пятого пакета санкций ЕС, наложенных на Россию после начала боевых действий на Украине 24 февраля. После запрета экспорта в Европу российским компаниям пришлось перенаправлять экспорт в Индию и Турцию. Однако они столкнулись с транспортными проблемами и необходимостью делать скидки.

Российские производители угля инвестируют в производство

Пятый по величине производитель угля в мире имеет поддерживаемый правительством план по увеличению и оптимизации производства до 2030 года

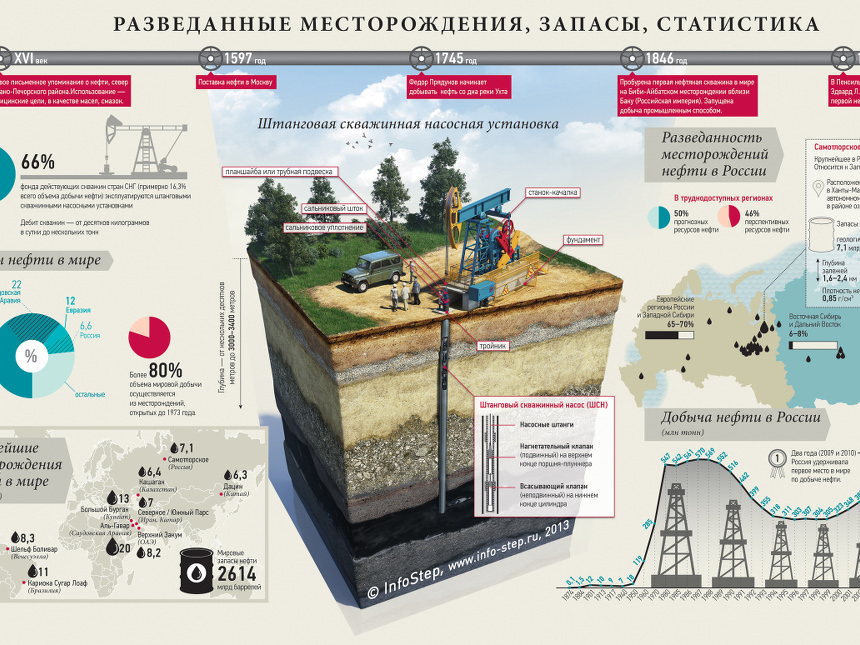

Владислав Воротников

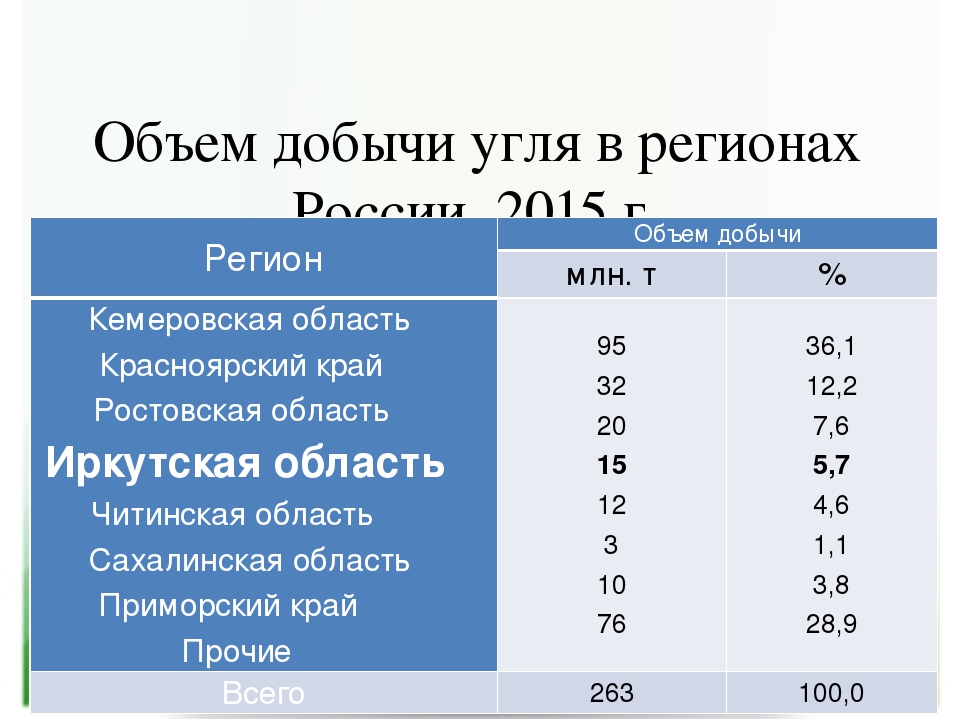

Россия является одним из ведущих мировых производителей угля. По оценкам, он обладает одной третью мировых запасов угля и одной пятой разведанных запасов — всего 193,3 миллиарда метрических тонн (т). Эта цифра включает 101,2 млрд тонн бурого угля, 85,3 млрд тонн каменного угля (в том числе 390,8 млрд тонн металлургического угля) и 6,8 млрд тонн антрацита. Запасы российских угольных компаний составляют почти 19 млрд тонн, в том числе 4 млрд тонн коксующегося угля. Россия является пятым по величине производителем угля с объемом производства более 320 млн тонн в год. При нынешних темпах добычи Россия могла бы продолжать поставлять уголь в течение следующих 550 лет.

Запасы российских угольных компаний составляют почти 19 млрд тонн, в том числе 4 млрд тонн коксующегося угля. Россия является пятым по величине производителем угля с объемом производства более 320 млн тонн в год. При нынешних темпах добычи Россия могла бы продолжать поставлять уголь в течение следующих 550 лет.

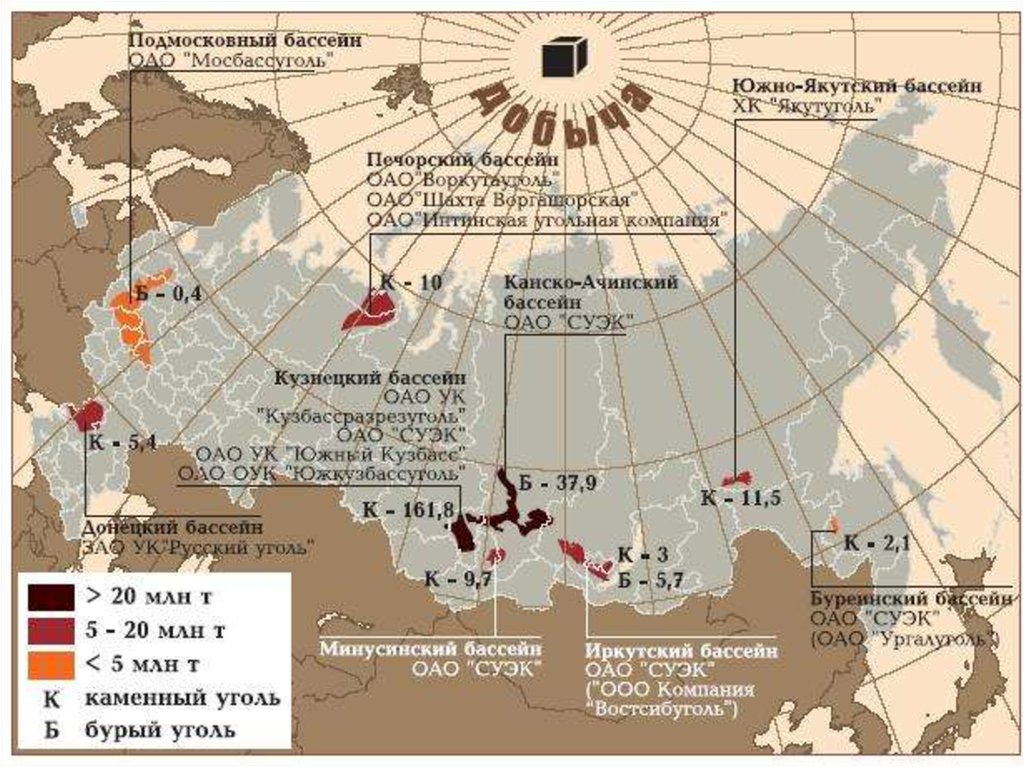

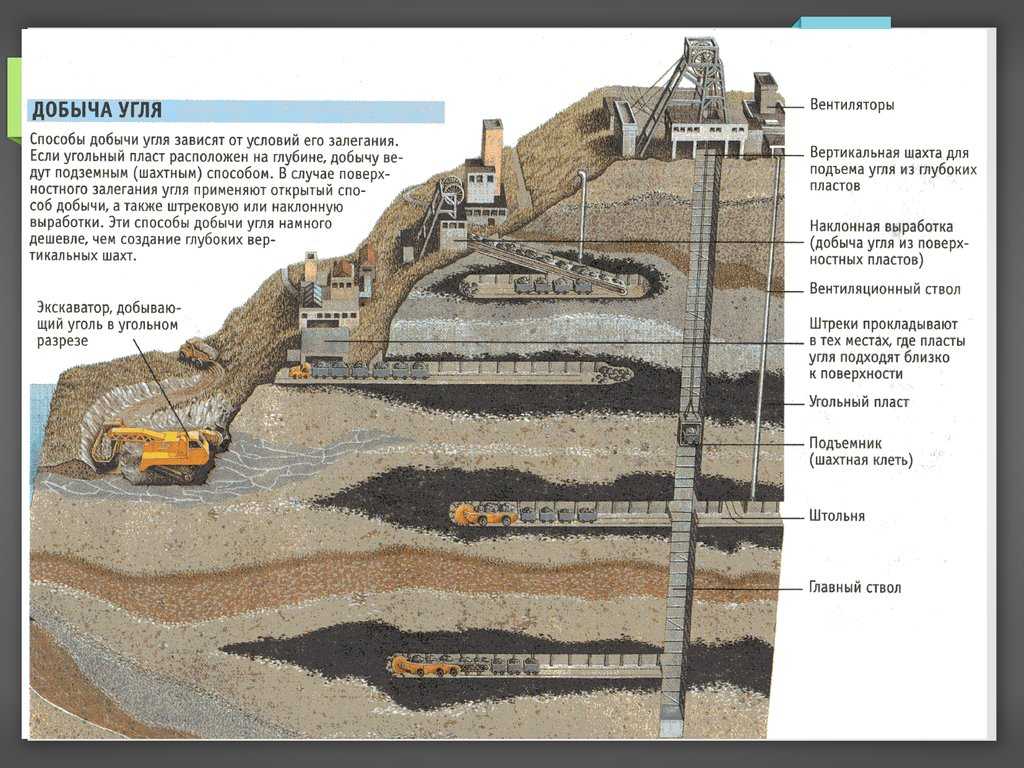

В России 228 угледобывающих предприятий (91 подземная шахта и 137 открытых шахт). Почти вся добыча угля в стране ведется частными предприятиями. Переработку угля осуществляют 49подготовительные заводы и два крупных калибровочных предприятия. Уголь добывается в семи федеральных округах, 25 регионах, 16 угольных бассейнах и 85 муниципальных образованиях России, 58 из которых являются городами, созданными для поддержки шахт. В отрасли занято около 200 000 человек.

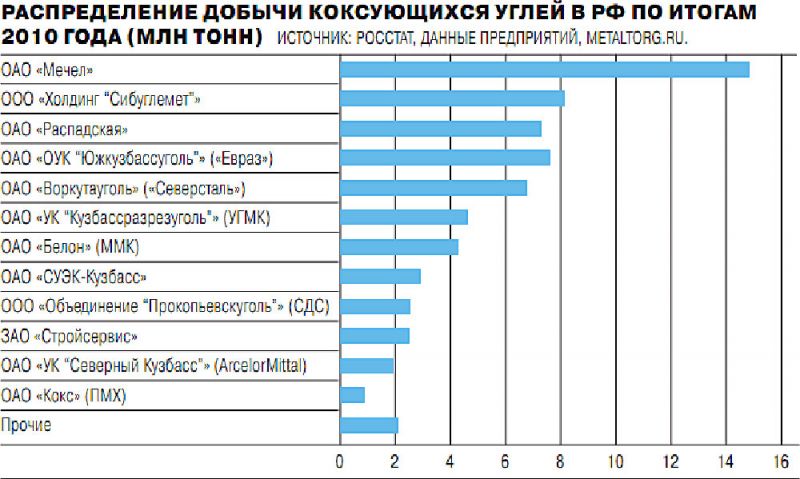

Угольная промышленность играет огромную роль в энергетическом балансе страны. Уголь широко используется для выработки электроэнергии в России, на его долю приходится более 25% от общей мощности. При этом доля угля, используемого на тепловых электростанциях, в последние годы неуклонно растет. Согласно стратегическим планам развития отрасли, к 2020 году эта доля в конечном итоге достигнет 31%-38%. Кроме того, спрос на коксующийся уголь в последние годы значительно вырос. На долю трех крупнейших производителей приходится около 57% рынка коксующегося угля: Evraz Group, «Сибуглемет» и «Южный Кузбасс». Также они добывают до 70-80% каменного и полутвердого угля, который считается наиболее ценным для российской энергетики.

Согласно стратегическим планам развития отрасли, к 2020 году эта доля в конечном итоге достигнет 31%-38%. Кроме того, спрос на коксующийся уголь в последние годы значительно вырос. На долю трех крупнейших производителей приходится около 57% рынка коксующегося угля: Evraz Group, «Сибуглемет» и «Южный Кузбасс». Также они добывают до 70-80% каменного и полутвердого угля, который считается наиболее ценным для российской энергетики.

В 2012 году Президент России Владимир Путин выразил прямую заинтересованность в развитии угольной промышленности России. Путин считает, что добыча угля имеет стратегическое значение для российской экономики. Он также понимает, что в ближайшее десятилетие спрос на уголь как в России, так и в мире резко возрастет. «Наша угольная промышленность, смежные отрасли, транспортная инфраструктура должны быть готовы удовлетворить этот спрос. Мы должны не только сохранить, но и расширить наши позиции, в том числе на перспективных рынках Азиатско-Тихоокеанского региона. Это значит, что сегодня нам нужно четко понимать, где и как мы планируем добывать уголь, как управлять логистикой и как развивать инженерные мощности», — сказал Путин.

Это значит, что сегодня нам нужно четко понимать, где и как мы планируем добывать уголь, как управлять логистикой и как развивать инженерные мощности», — сказал Путин.

Промышленность расширяется

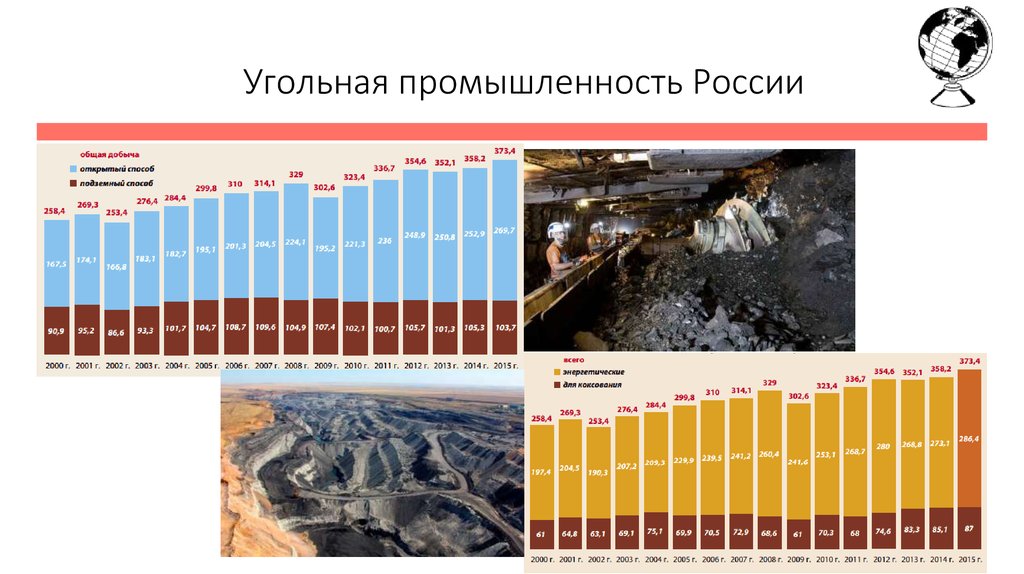

Добыча угля в России в 2012 г. составила 353 млн т, увеличившись на 4,7% по сравнению с 2011 г., говорится в сообщении Центрального диспетчерского управления топливно-энергетического комплекса (ЦДУ ТЭК).

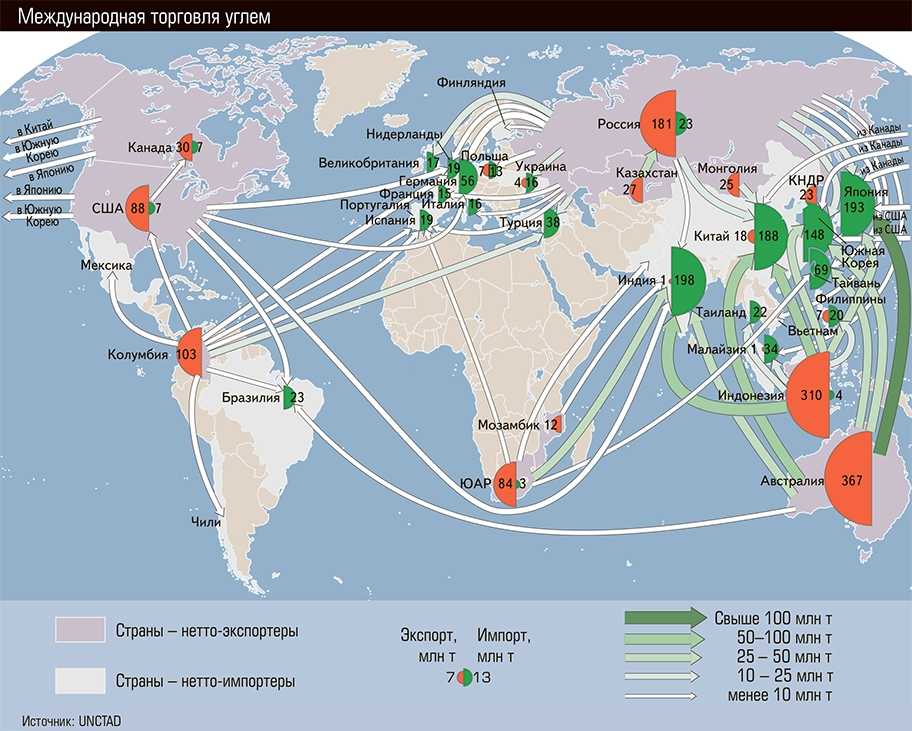

В 2012 году общий объем поставок российского угля увеличился на 3,1%, до 310 млн тонн, в том числе поставки, предназначенные для экспорта, увеличились на 19%, до 127 млн тонн. При этом отгрузки в страны дальнего зарубежья за этот период увеличились на 19.2% до 117 млн тонн, а в страны СНГ на 16,8% до 10 млн тонн.

Всего экспорт коксующегося угля составил 13 млн т (рост на 36,5 % к уровню 2011 г.), в том числе в страны дальнего зарубежья 8 млн т (32,3 %) и в страны СНГ 5 млн т (43,4 %). ). В 2012 г. экспорт угля в страны Азиатско-Тихоокеанского региона увеличился до 15 млн т (29%), в том числе коксующегося угля — до 2 млн т (0,9%).

| Таблица 1. Основные производственные показатели угольной промышленности за последние годы (млн т) | |||||||

| 1988 | 2000 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Общая добыча | 425,4 | 257,9 | 328,9 | 302,6 | 323,4 | 334,7 | 352,7 |

| 178,7 | 167,0 | 224,0 | 195,2 | 220,9 | 235,8 | 255,1 |

| 246,7 | 90,9 | 104,9 | 107,4 | 102. 1 1 | 100,9 | 99,6 |

| Энергетический уголь | 352,2 | 196,9 | 260,3 | 241,6 | 253,1 | 269,7 | 278,5 |

| Коксующийся уголь | 73,2 | 61,0 | 68,6 | 61,0 | 70,3 | 67,0 | 72,1 |

| Экспорт угля | 25,7 | 37,8 | 101,2 | 104,4 | 105,6 | 117,1 | 126,8 |

| Акции | — | 190,4 | 191,4 | 176 | 190,6 | 188,3 | 194,2 |

| Импорт | — | — | 25,8 | 24,2 | 28,6 (+28,6) | 32,2 | 22,2 |

| Внутренняя потребность в электроэнергии | — | 103,3 | 98,8 | 91,6 | 95,9 | 95,8 | 96,3 |

Крупнейшие угледобывающие компании

В 2012 году почти все угольные компании России сообщили о росте объемов добычи. В частности, Сибирская угольная энергетическая компания (СУЭК), крупнейший в России производитель угля, занимающая в настоящее время более 25% рынка, в 2012 г. увеличила уровень добычи на 6% по сравнению с 2011 г. — до 97,5 млн т, сказала компания. Объем продаж в прошлом году увеличился на 3% до 91,8 млн тонн.

В частности, Сибирская угольная энергетическая компания (СУЭК), крупнейший в России производитель угля, занимающая в настоящее время более 25% рынка, в 2012 г. увеличила уровень добычи на 6% по сравнению с 2011 г. — до 97,5 млн т, сказала компания. Объем продаж в прошлом году увеличился на 3% до 91,8 млн тонн.

СУЭК поставила российским потребителям 52 млн т (снижение на 4% по сравнению с 2011 г.), на экспорт 38,8 млн т (рост на 15%). В 2012 году СУЭК обеспечила около 30% поставок угля на внутренний рынок и более 20% российского экспорта энергетического угля. Компания имеет ряд филиалов и дочерних предприятий, расположенных в Забайкальском, Красноярском, Приморском, Хабаровском краях, Кемеровской области, Республике Бурятия и Республике Хакасия.

В 2011 году СУЭК установила рекорд по объему инвестиций в угольную отрасль России, которые составили 18 млрд рублей (600 млн долларов США). Однако в 2012 году этот рекорд побил второй по величине игрок российского рынка — «Кузбассразрезуголь», вложивший 23 млрд рублей (770 млн долларов) в развитие угледобычи и при этом оказавшийся единственной компанией в списке. входит в топ-10 России, сокративших добычу угля по итогам 2012 года.

входит в топ-10 России, сокративших добычу угля по итогам 2012 года.

Всего за последние 12 месяцев Кузбассразрезуголь снизил уровень добычи угля на 3,3% — при общей добыче 45,5 млн тонн угля, в том числе 5,7 млн тонн угля тонн коксующегося угля. По словам директора «Кузбассразрезугля» Игоря Москаленко, снижение объемов добычи обусловлено программой развития компании. «Основной стратегической целью было увеличение объемов вскрыши, и эта задача выполнена», — сказал Москаленко.

Москаленко также отметил, что общий объем вскрыши составил почти 360 млн м3, что на 2,6% больше уровня 2011 года. При этом реализация угля потребителям в 2012 году выросла на 4%, до 45,2 млн тонн угля , из которых 25 млн тонн было экспортировано. Уровень экспорта вырос на 10% по сравнению с 2011 годом. «В 2013 году «Кузбассразрезуголь» сохранит объемы угля и вскрышных пород на уровне прошлого года», — сказал Москаленко.

Однако стоит отметить, что объем инвестиций «Кузбассразрезугля» в 2013 г. должен резко упасть — почти в четыре раза по сравнению с 2012 г., до 5,4 млрд руб. (180 млн долл.), из которых 3 млрд руб. (100 млн долл.) будет потрачено на приобретение основного горнодобывающего оборудования. «Сокращение инвестиций в 2013 году будет наблюдаться за счет того, что основные инвестиции в развитие и модернизацию производственных мощностей были сделаны в 2012 году», — сказал Москаленко. «Кроме того, всем российским майнерам сейчас приходится корректировать свои инвестиционные планы из-за резкого снижения цен на мировом рынке».

должен резко упасть — почти в четыре раза по сравнению с 2012 г., до 5,4 млрд руб. (180 млн долл.), из которых 3 млрд руб. (100 млн долл.) будет потрачено на приобретение основного горнодобывающего оборудования. «Сокращение инвестиций в 2013 году будет наблюдаться за счет того, что основные инвестиции в развитие и модернизацию производственных мощностей были сделаны в 2012 году», — сказал Москаленко. «Кроме того, всем российским майнерам сейчас приходится корректировать свои инвестиционные планы из-за резкого снижения цен на мировом рынке».

Компания «СДС-Уголь», третья по величине российская компания, продемонстрировала впечатляющие темпы роста в 11,4% по сравнению с 2011 годом. За первое полугодие 2012 года параметры роста по добыче достигли рекордных значений в 23% по сравнению с первым полугодием 2011 года. Однако во второй половине года темпы роста стали замедляться.

Невероятный уровень роста можно объяснить крупной программой модернизации оборудования. Например, на шахту «Черниговец» были поставлены два самосвала БелАЗ грузоподъемностью 240 и 320 тонн. На шахте использовались большие гидравлические экскаваторы Hitachi и Komatsu с объемом ковша от 26 до 29м3. В мае на шахте начали использовать электрический экскаватор P&H 2800. Второй P&H 2800 был введен в эксплуатацию в сентябре. Другие крупные российские угледобывающие компании в 2012 г. продемонстрировали смешанный рост.

На шахте использовались большие гидравлические экскаваторы Hitachi и Komatsu с объемом ковша от 26 до 29м3. В мае на шахте начали использовать электрический экскаватор P&H 2800. Второй P&H 2800 был введен в эксплуатацию в сентябре. Другие крупные российские угледобывающие компании в 2012 г. продемонстрировали смешанный рост.

| Таблица 2: Основные угольные бассейны России | |||||||

| Угольный бассейн | Типы угля | Ресурсы A+B+C1 | (млрд т) C2 | Добыча полезных ископаемых в 2012 г. (млн т) | Качество угля Содержание Зольность (%) | Сульфер (%) | Теплопроизводительность (микроджоуль/кг) |

| Канск-Ачинск (Красноярский край, Кемеровская область) | Коричневый и черный | 79,4 | 38,8 | 41,1 | 6-15 | 0,3-1 | 12,6-17,7 |

| Кузнецк или Кузбасс (Кемеровская область) | Черный и коричневый | 51,5 | 1. ,7 ,7 | 201,5 | 10-16 | 0,3-0,8 | 22,8-29,8 |

| Иркутск (Иркутская область) | Черный и коричневый | 7,6 | 4,6 | 14,2 | 7-15 | 1,5-5 | 17,6–22,6 |

| Печора (Республика Коми) | Черный и коричневый | 7,2 | 0,48 | 13,6 | 8,5-25 | 0,5-1 | 18.1-26.7 |

| Донецк (Ростовская область) | Черный и коричневый | 6,6 | 3.1 | 4,7 | 10,5-29 | 1,8-4,2 | 18,5-20,1 |

| Южная Якутия (Республика Саха) | Черный | 4,5 | 2,8 | 9,2 | 10-18 | 0,3-0,5 | 22-37.4 |

| МИНУС (Республика Хакасия) | Черный | 5,0 | 0,35 | 12,3 | 6,6-29,7 | 0,5-0,6 | 18-32 |

Государственная инвестиционная программа

В 2012 году Правительством РФ утверждена долгосрочная программа развития угольной отрасли до 2030 года, подготовленная Министерством энергетики. Документ состоит из восьми подпрограмм и мероприятий, включающих все действующие федеральные программы, отраслевые стратегии и уже принятые постановления правительства в отношении угольной отрасли. Суть программы – оценка перспектив спроса на российский уголь на основе прогнозируемой конъюнктуры внутреннего и внешнего рынков. Программа предусматривает инвестиции в угольную отрасль в размере 3,7 трлн рублей (123 млрд долларов США) в течение следующих 17 лет. Федеральное правительство инвестирует около 9% от общего уровня — всего 251,8 млрд руб. (8,3 млрд долл.). С помощью этой программы правительство планирует выйти на новый уровень государственно-частного партнерства в угольной отрасли.

Документ состоит из восьми подпрограмм и мероприятий, включающих все действующие федеральные программы, отраслевые стратегии и уже принятые постановления правительства в отношении угольной отрасли. Суть программы – оценка перспектив спроса на российский уголь на основе прогнозируемой конъюнктуры внутреннего и внешнего рынков. Программа предусматривает инвестиции в угольную отрасль в размере 3,7 трлн рублей (123 млрд долларов США) в течение следующих 17 лет. Федеральное правительство инвестирует около 9% от общего уровня — всего 251,8 млрд руб. (8,3 млрд долл.). С помощью этой программы правительство планирует выйти на новый уровень государственно-частного партнерства в угольной отрасли.

Предполагается, что к 2030 г. добыча угля в стране возрастет до 430 млн т, будет 82 карьера и 64 подземных выработки, а уровень производительности труда (добыча угля на одного работающего) будет в 5 раз выше, чем в в 2010 г. (9 000 т и 1 880 т соответственно). За весь период реализации программы будет введено в эксплуатацию 505 млн тонн новых и модернизированных мощностей по добыче угля — 375 млн тонн нерентабельных и нерентабельных производств будет выведено из эксплуатации, что снизит уровень износа основных фондов предприятия. промышленности с нынешних 70%-75% до 20%.

промышленности с нынешних 70%-75% до 20%.

Прогнозируется рост потребности России в угле для производства электроэнергии с 68 млн до 90 млн т/год при увеличении доли экспорта в общей структуре предложения угля с 38,5% до 43%-44%. Также значительным является прогнозируемое увеличение пропускной способности российских портов угольных терминалов с 69 млн до 190 млн тонн. Также предполагается, что реализация этой программы обеспечит рост доходов федерального бюджета от организаций угольной отрасли до 1,7 трлн рублей (570 млрд долларов).

Реализация программы позволит снизить транспортные расходы и повысить эффективность поставок угля. Средняя дальность перевозки угольной продукции уменьшится в 1,2 раза, в том числе на внутреннем рынке — в 1,4 раза. Для снижения влияния транспорта также будет развиваться местное использование добываемого угля в угольных бассейнах. В целом в соответствии с программой будут созданы новые центры добычи угля, в основном в восточной части страны. Таким образом, доля Восточной Сибири в общей структуре добычи угля возрастет с 25,8% до 32%, а доля Дальнего Востока — с 9%.0,7% до 15,2%.

Таким образом, доля Восточной Сибири в общей структуре добычи угля возрастет с 25,8% до 32%, а доля Дальнего Востока — с 9%.0,7% до 15,2%.

| Таблица 3: Добыча угля 10 ведущими российскими компаниями за последние годы | ||||||

| Компания | 2009 | 2010 | 2011 | 2012 | % с 2012 по 2011 год | Доля рынка в 2012 г. (%) |

| 1. СУЭК | 85 562 | 86 797 | 92 256 | 97 517 | +5,5% | 27,6 |

2. Кузбассразрезуголь Кузбассразрезуголь | 46 097 | 49 708 | 46 986 | 45 482 | -3,3% | 12,9 |

| 3. SDS-уголь | 15 814 | 15 656 | 22 379 | 25 237 | +11,4 | 7,2 |

| 4. Востсибуголь | 12 066 | 14 564 | 15 800 | 16 754 | +5,7 | 4,8 |

| 5. Южный Кузбасс | 9 562 | 13 985 | 14 074 | 14 146 | +0,1 | 4.1 |

| 6. Сибуглемет | 11 330 | 11 897 | 12 485 | 13 567 | +8.0 | 3,8 |

| 7. Воркутауголь | 6 034 | 7 197 | 10 857 | 11 550 | +6.0 | 3,3 |

| 8. Ужкузбассуголь | 14 079 | 11 339 | 9 268 | 10 793 | +10,8 | 3,0 |

9. Якутуголь Якутуголь | 5 617 | 9 185 | 8 045 | 9 961 | +23,8 | 2,8 |

| 10. Российский уголь | 8 658 | 8 762 | 9 354 | 9 870 | +5,5 | 2,7 |

| Итого по топ-10 российских майнеров | 214,8 | 229,0 | 241,5 | 254,4 | +5,3 | 72,1 |

| Итого по России | 300,2 | 321,1 | 334,7 | 352,7 | +4,7 | 100 |

| Таблица 4. Положительный сценарий развития угольной промышленности России до 2030 г. (млн т) | |||||

| 2010 | 2015 | 2020 | 2025 | 2030 | |

| Общая добыча | 320,0 | 355,0 | 380,0 | 400,0 | 430,0 |

| 211,5 | 230,2 | 237,2 | 249,1 | 268,2 |

| 108,5 | 124,8 | 142,8 | 150,9 | 161,8 |

| Энергетический уголь | 242,2 | 252,0 | 262,2 | 267,0 | 294,2 |

| Кокс | 77,8 | 103,0 | 117,8 | 133,0 | 135,8 |

| Суммарная мощность предприятий на конец года | 375,5 | 422,0 | 440,0 | 470,0 | 505,0 |

| Вывод мощностей | 51,5 | 58,0 | 97,0 | 126,0 | 95,0 |

| Ввод мощностей | 95,9 | 105,0 | 115,0 | 156,0 | 130,0 |

Приоритетные инвестиционные проекты

В то же время Правительство определило ряд инвестиционных проектов для крупных и средних горнодобывающих компаний, которые будут иметь высокий приоритет развития в ближайшие годы. В частности, в Кузбассе, на долю которого приходится более 50% производственных мощностей отрасли, будет продолжено освоение Ерунаковского угольного района, где будет построен ряд новых предприятий в Менчерепском, Жерновском, Уропско-Караканском, Новоказанском, Солоновском и других месторождениях угля с благоприятными геологическими условиями для разработки.

В частности, в Кузбассе, на долю которого приходится более 50% производственных мощностей отрасли, будет продолжено освоение Ерунаковского угольного района, где будет построен ряд новых предприятий в Менчерепском, Жерновском, Уропско-Караканском, Новоказанском, Солоновском и других месторождениях угля с благоприятными геологическими условиями для разработки.

К 2030 г. в Кузбассе будет освоено 11 новых подземных и 4 открытых рудника общей мощностью 40,5 млн т/год. Компании «Сибуглемет» (холдинг «Сибирский деловой союз»), «Кузбассразрезуголь», «Кокс» и ОДК «Менчерепский» уже объявили о планах увеличения производственных мощностей в этот период.

Также частные компании планируют создать в Кузбассе ряд энерготехнологических комплексов, которые позволят производителям перейти к комплексному освоению ресурсов угольных месторождений, а именно к добыче и использованию метана. К 2015 году на шахте «Беловская» планируется создать энерготехнологический кластер, который будет состоять из открытого рудника мощностью 6 млн т/год, подземного рудника мощностью 3 млн т/год, обогатительной фабрики, которая будет перерабатывать 6 миллионов тонн в год и комплекс, который будет производить 160 000 тонн полукокса в год. Комплекс включает в себя электростанцию мощностью 40 МВт, которая будет работать на метане угольных пластов и побочных продуктах процесса коксования.

Комплекс включает в себя электростанцию мощностью 40 МВт, которая будет работать на метане угольных пластов и побочных продуктах процесса коксования.

Ожидается, что в ближайшие годы промышленная добыча метана угольных пластов станет более важной. Государственная программа предусматривает значительное развитие производственных мощностей угольных шахт Восточной Сибири.

Новым центром добычи угля станет Улугхемский бассейн в Республике Тыва, где будет создан ряд высокопроизводительных предприятий. К 2030 году планируется, что добыча угля в бассейне достигнет 37 млн тонн.

Также Евраз и Енисейская промышленная компания планируют построить два подземных рудника мощностью 12 млн тонн каждый. «Северсталь» также разработает подземный рудник общей мощностью 11 млн тонн. «Апсат» будет инвестировать в добычу угля в Забайкальском крае, где построит подземный и карьерный рудники общей мощностью 2,5 млн тонн.

В результате реализации всех этих проектов доля европейских регионов в общей структуре добычи угля в России должна снизиться к 2030 г. с 6,5% до 5,7%. -качественный уголь Уральского региона и Московского бассейна. Высокая себестоимость добычи из-за сложных геолого-климатических условий будет сдерживать развитие угледобычи в Печорском бассейне.

с 6,5% до 5,7%. -качественный уголь Уральского региона и Московского бассейна. Высокая себестоимость добычи из-за сложных геолого-климатических условий будет сдерживать развитие угледобычи в Печорском бассейне.

При этом добыча антрацита в Ростовской области вырастет к 2030 году в 2,4 раза до 12 млн тонн. Государственной программой развития отрасли предусмотрено полное обновление производственных мощностей в бассейне за счет строительства семи современных подземных рудников в Гуково. -Зверевском и Колин-Садкинском угольных районах.

С созданием новых центров угледобычи концентрация основной добычи угля сместится на восток страны, при этом доля региона Восточной Сибири увеличится с 23,6% до 35,7%, а Дальнего Востока с 9,7% % до 17,1%. Это значительно снизит затраты на транспортировку угля и повысит конкурентоспособность экспортных поставок. В результате реализации программы до 2030 г. (по сравнению с 2010 г.) в целом по отрасли средняя дальность транспортировки угольной продукции сократится в 1,4 раза.

Российская угледобывающая промышленность

При нынешнем уровне добычи запасы угля в России могли бы удовлетворить ее потребности в угле примерно на 443 года. Россия с долей 18,2 % уступает только США (27,6 %) по мировым доказанным запасам угля на конец 2012 года. 107,9 млрд тонн и запасы антрацита и каменного угля 49,1 млрд тонн. Тем не менее, прогнозируемые общие внутренние запасы угля, как ожидается, будут в пределах 4 ? 5 трлн тонн, в основном распределенных по Восточной Сибири (84%) и Дальнему Востоку России (6%). Кузбасский угольный бассейн имеет наибольшую долю запасов угля (56%), наряду с Канско-Ачинским угольным бассейном (12%), Забайкальским краем и Хакасией с 6% и 4% соответственно.

Добыча угля в России осуществляется в 129 разрезах и 86 шахтах, расположенных в 16 угольных бассейнах в 25 регионах в 85 муниципальных образованиях России, с производственной мощностью 411,2 млн тонн в год. При этом Кузбасс является одним из крупнейших угледобывающих регионов Юго-Западной Сибири, Восточной Сибири, Республики Тыва (Улуг-Хемский бассейн, включая Элегестское, Межегейское, Каа-Хемское и Чаданское месторождения и др. ), Республики Саха (Якутия , включая Эльгинское, Чулмаканское и другие месторождения) и Забайкальский край (Апсат), также являются перспективными центрами с точки зрения угледобывающих мощностей.

), Республики Саха (Якутия , включая Эльгинское, Чулмаканское и другие месторождения) и Забайкальский край (Апсат), также являются перспективными центрами с точки зрения угледобывающих мощностей.

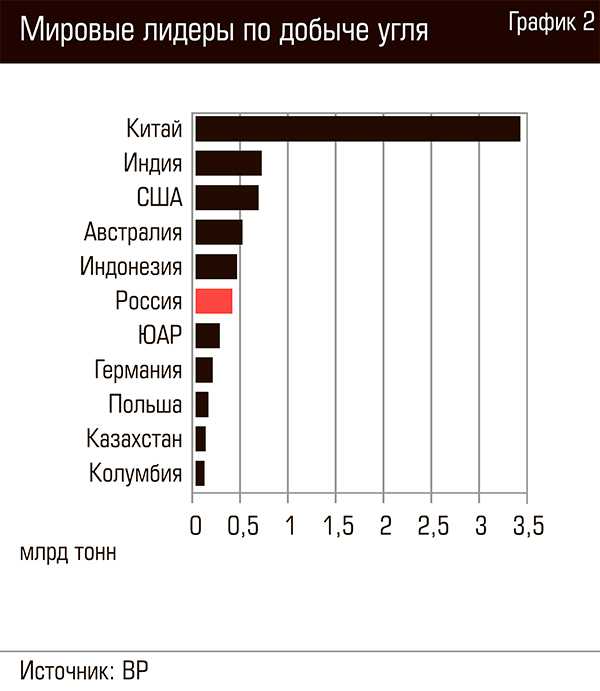

Добыча угля в России выросла на 5% по сравнению с 2011 г. и составила 351,2 млн т в 2012 г., что сделало Россию шестым по величине производителем угля в мире после Китая, США, Индии, Австралии и Индонезии. В течение первого квартала 2013 г. добыча на внутреннем рынке снизилась на 1,1%, а предложение угля увеличилось на 1,2%, что указывает на достаточные запасы на российских складах для удовлетворения спроса на уголь. Однако, по оценкам Минэнерго, объемы отечественной добычи и экспорта угля в 2013 г. останутся на уровне 2014 г. Между тем Правительство РФ утвердило долгосрочную программу развития угольной отрасли на период до 2030 г., разработанную Минэнерго России. Энергетика совместно с федеральными и региональными органами власти, другими и смежными организациями. Долгосрочный план предполагает, что добыча внутреннего угля достигнет 355 млн т на первом этапе (до 2015 г. ), 380 млн т на втором этапе (до 2020 г.) и 430 млн т на третьем этапе (до 2030 г.).

), 380 млн т на втором этапе (до 2020 г.) и 430 млн т на третьем этапе (до 2030 г.).

В плане также делается упор на развитие новых центров угледобычи, в том числе перспективных угольных месторождений в малоосвоенных регионах, таких как Эльгинское месторождение в Южно-Якутском бассейне, Межегейское и Элегестское месторождения в Республике Саха (Якутия), Улугемского бассейна (Республика Тыва), Апсатского (Амурская область) и Менчерепского месторождения (Кемеровская область) и др. С введением новых производственных центров региональная структура угледобычи России сместится на восток. В то время как доля угля Западной Сибири уменьшится с 58% до 45%, Восточной Сибири увеличится с 26% до 32%, а Дальневосточного региона — с 9%.0,7% до 15,2%.

Реструктуризация российской угольной промышленности привела к приватизации угольных активов, и теперь вся добыча угля осуществляется акционерными обществами с частной собственностью. Это привело к появлению ряда крупных предприятий, управляющих компаний и холдингов, владеющих угольными активами. Только на ОАО «Сибирская Угольная Энергия» (СУЭК) приходится более 30% поставок угля в страну и 25% российского экспорта энергетического угля. ОАО «Кузбассразрезуголь», ОАО ХК «СДС-Уголь», En+ Group, EVRAZ plc, ??? Северсталь, Уральская горно-металлургическая компания, ООО «Управляющая компания промышленно-металлургического холдинга» и ОАО «Мечел» — это несколько крупных компаний, работающих на российском угледобывающем рынке.

Только на ОАО «Сибирская Угольная Энергия» (СУЭК) приходится более 30% поставок угля в страну и 25% российского экспорта энергетического угля. ОАО «Кузбассразрезуголь», ОАО ХК «СДС-Уголь», En+ Group, EVRAZ plc, ??? Северсталь, Уральская горно-металлургическая компания, ООО «Управляющая компания промышленно-металлургического холдинга» и ОАО «Мечел» — это несколько крупных компаний, работающих на российском угледобывающем рынке.

Уголь играет важную роль в энергетическом балансе России, и ожидается увеличение его доли в потреблении топлива тепловыми электростанциями с 26% до 34 – 36% в ходе реализации третьего этапа Энергетической стратегии России (ЭС) на период до 2030 г. (ES-2030). Разработанный проект ТУ также указывает на снижение доли газа в потреблении топлива тепловыми электростанциями с 70% до 60-62% в течение третьего этапа стратегии до 2030 года7. Потребление угля в России увеличилось на 7,4% по сравнению с 2011 годом и достигло 250,1 млн т в 2012 г. Ожидается дальнейшее увеличение внутреннего спроса на уголь до 267,2 млн т в 2015 г. и 280,7 млн т в 2020 г.

и 280,7 млн т в 2020 г.

Ожидаемый рост внутреннего спроса на уголь обусловлен долгосрочной программой развития угольной промышленности на период до 2030 года, которая способствует использованию угля за счет ввода 26 ГВт дополнительных мощностей электростанций к 2030 году. Ожидается, что отечественные заводы по производству сухого цемента также будут стимулировать спрос на уголь в будущем. Ожидается, что спрос на уголь для тепловых электростанций вырастет со 105 млн т в 2015 г. до 110 млн т в 2020 г., 115 млн т в 2025 г. и 120 млн т в 2030 г., внутренний спрос на уголь на основе стали вырастет до 42 млн т между 2015 и 2020 гг., и после этого останется на уровне 40 млн т в 2025 и 2030 гг. Спрос со стороны других секторов, таких как домохозяйства и сельскохозяйственный сектор, среди прочего, также увеличится с 40 млн т в 2015 г. до 48 млн т в 2020 г., 56 млн т в 2025 и 59млн т в 2030 году.

Перспективы роста экспорта российского угля могут поддерживаться выгодным географическим положением между рынками Европы и Азии, а также постоянными усилиями по улучшению развития угольных мощностей. В целях расширения экспорта угля и закрепления своего присутствия в мировой торговле углем правительство запланировало развитие и модернизацию своих портов, железных дорог и связанных с ними объектов инфраструктуры.

В целях расширения экспорта угля и закрепления своего присутствия в мировой торговле углем правительство запланировало развитие и модернизацию своих портов, железных дорог и связанных с ними объектов инфраструктуры.

Инициативы, направленные на преодоление логистических барьеров в поставках угля, включают:

- Развитие Мурманского транспортного узла в 2012 – 2015 гг.

- Строительство угольного терминала мощностью 20 млн тонн в год.

- Развитие Восточно-Находкинского транспортного узла.

- Строительство и реконструкция инфраструктуры морского порта Пусан.

- Расширение пропускной способности железных дорог, соединяющих Кузбасс и Урал, и портов Балтийского, Баренцева, Японского морей и Азово-Черноморского бассейна.

- Развитие Байкало-Амурской магистрали.

- Строительство нового Кузнецовского тоннеля и строительство железнодорожного транспорта в Кузбассе.

Ожидается, что в 2015 году экспорт российского угля достигнет 134,5 млн тонн. Однако, по оценкам Министерства энергетики, общий объем экспорта угля в 2015 году достигнет 140 млн тонн, включая экспорт энергетического угля в размере 115 млн тонн и металлургического угля в размере 25 млн тонн. Рост экспорта в дальнейшем увеличится и достигнет 150 млн т в 2020 г. (76,7 % энергетического угля, 23,3 % металлургического угля), 155 млн т в 2025 г. (74,2 % энергетического угля, 25,8 % металлургического угля) и 170 млн т в 2013 г. (73,5 % металлургического угля). % энергетического угля; 6,5% металлургического угля).

Однако, по оценкам Министерства энергетики, общий объем экспорта угля в 2015 году достигнет 140 млн тонн, включая экспорт энергетического угля в размере 115 млн тонн и металлургического угля в размере 25 млн тонн. Рост экспорта в дальнейшем увеличится и достигнет 150 млн т в 2020 г. (76,7 % энергетического угля, 23,3 % металлургического угля), 155 млн т в 2025 г. (74,2 % энергетического угля, 25,8 % металлургического угля) и 170 млн т в 2013 г. (73,5 % металлургического угля). % энергетического угля; 6,5% металлургического угля).

Россия занимает пятое место в мире по добыче угля. Страна сталкивается с жесткой конкуренцией со стороны Австралии и Индонезии в сегменте экспорта угля. Возможности страны по экспорту угля ограничены более высокими затратами на транспортировку, ограниченными мощностями по обработке экспорта и вспомогательной экспортной инфраструктурой. Хотя на Россию приходится основная доля растущего спроса на уголь со стороны азиатских рынков Китая, Японии, Южной Кореи и Вьетнама, она сталкивается с жесткой конкуренцией со стороны США и европейских экспортных рынков угля.